Z tego artykułu dowiesz się, jak ocenić, czy wybrana lokata faktycznie chroni kapitał przed inflacją. Zdobyta wiedza pozwoli Ci wybrać właściwą ofertę, która nie tylko nie będzie przynosiła strat, ale także pozwoli solidnie zarobić.

Jak to możliwe, że na lokacie można stracić?

Choć lokaty bankowe mają gwarantowane oprocentowanie, to paradoksalnie nie gwarantuje to, że przyniosą zysk. Zyskowność inwestycji nie zależy bowiem wyłącznie od oprocentowania, ale od szeregu czynników:

- oprocentowania,

- inflacji,

- podatku Belki.

Niskie oprocentowanie jest powszechne wśród lokat bankowych, to za jego sprawą wiele z nich jest nieopłacalnych. Zdarza się, że odsetki z takich inwestycji, po uwzględnieniu podatku, nie pokrywają straty wywołanej inflacją.

Jak ocenić atrakcyjność lokaty?

Zdecydowanie nie należy sugerować się oprocentowaniem podawanym w reklamach. Oprocentowanie to (zwane nominalnym) nie uwzględnia wpływu podatku oraz inflacji.

Uwzględnij podatek

Przychody od zysków kapitałowych podlegają opodatkowaniu (tzw. podatek Belki). Oprocentowanie, uwzględniające ten podatek, zwie się oprocentowaniem realnym. Jako że podatek od zysków kapitałowych jest w naszym kraju wysoki (19%), to różnica między oprocentowaniem nominalnym a realnym jest spora.

Uwzględnij kapitalizację

Często nominalne oprocentowanie nie oddaje, nawet w przybliżeniu, potencjalnego zysku z inwestycji. Oprocentowanie to zakłada kapitalizację roczną, zazwyczaj lokaty mają częstszą kapitalizację. Odsetki będą więc wyższe, niż wynika to z wartości oprocentowania podawanej w reklamach. Choć jest to na korzyść oszczędzającego, to różnica nie jest wystarczająco wysoka, aby zniwelować wpływ podatku.

Stopa procentowa uwzględniająca kapitalizację nazywa się oprocentowaniem efektywnym. Przykładowo lokata na 8% przy kapitalizacji kwartalnej ma oprocentowanie efektywne 8.24%, a przy kapitalizacji miesięcznej 8.3%.

Uwzględnij inflację

Czynnikiem, jaki należy rozważyć, jest inflacja. Jest ona zmorą wszystkich oszczędzających. Zwłaszcza w przypadku lokat w polskich złotych, gdyż inflacja w ostatnich latach oscylowała w okolicach 4%.

Aby obliczyć wpływ inflacji, trzeba od uzyskanych odsetek odjąć podatek oraz stratę wartości kapitału po upływie terminu inwestycji. Faktyczny zysk będzie więc dany wzorem:

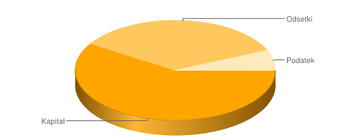

realny zysk = odsetki – podatek – strata inflacyjna

Zdarza się, że po odjęciu inflacji tak naprawdę niewiele zostaje, dlatego przed wyborem oferty trzeba przeprowadzić skrupulatne symulacje, które pozwolą zweryfikować opłacalność inwestycji.

Podsumowanie

Choć artykuł opisuje metody oceny opłacalności inwestycji na przykładzie lokat, to opisane tu sposoby nadają się do oceny opłacalności także innych walorów, jak np. akcje, obligacje czy fundusze inwestycyjne. Należy jednak pamiętać, że w przypadku niektórych papierów wartościowych należy uwzględnić także inne opłaty, jak np. prowizje za odkupienie czy opłaty za prowadzenie rachunku maklerskiego.