Ceny mieszkań w Polsce są zaporowe. Mało kogo stać, żeby zapłacić 8000 zł za metr kwadratowy, gdy średnia pensja wynosi 2500 zł. W przypadku przeciętnego Polaka nawet kredyt odpada, gdyż rata kredytu, czynsz oraz opłaty licznikowe z łatwością przekroczą przeciętne wynagrodzenie. Czynsz w Warszawie to średnio 600 zł, opłaty 200 zł, a rata za mieszkanie 2 200 zł. Powiedzmy sobie szczerze... taka sytuacja nie może trwać wiecznie!

Oto główne motory spadku cen mieszkań w Polsce.

1. Zakończenie programu Rodzina na Swoim

Rodzina na Swoim był uważany za zbawienie dla młodych małżeństw, które dzięki niemu mogły nabyć swoje wymarzone mieszkanie. Nic bardziej mylnego! Faktycznym celem programu było wspomaganie sektora finansowego i budowlanego poprzez stymulowanie popytu.

Mechanizm był taki. Młodzi ludzie dostawali dopłaty do części odsetkowej rat, co sprawiało, że mogli zaciągać wysokie kredyty. Wyższa kwota kredytu pozwalała im kupować droższe mieszkania, a skoro klienci mogli wydać więcej pieniędzy, to banki mogły brać większe marże.

Wniosek z tego taki, że gdyby nie RnS to mieszkania nie drożałyby tak bardzo w ostatnich latach.

2. Coraz trudniejsza sytuacja gospodarcza

Kryzys w strefie euro rodzi obawy, iż problemy gospodarcze zawitają także do Polski. Właściwie, jego pierwsze objawy są widoczne już dziś. Perspektywa bezrobocia i rosnąca niepewność, skłania ludzi do oszczędzania, a nie wydawania pieniędzy.

3. Obniżki stóp procentowych

Aby podtrzymać tempo wzrostu PKB, rząd naciska na RPP w sprawie dalszych obniżek stóp procentowych. Niższe stopy wpływają na obniżenie oprocentowania kredytów hipotecznych, a przecież cena kredytu również ma wpływ na ostateczny koszt zakupu nieruchomości.

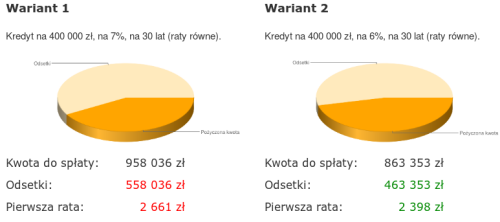

Spadek wysokości stóp procentowych może mieć większy wpływ na wysokość rat kredytu, niż sama obniżka cen mieszkań. Stopy procentowe niższe choćby o 1 punkt procentowy, to raty niższe o kilkaset złotych!

Oto przykładowa symulacja, obrazująca wpływ obniżenia oprocentowania kredytu o 1 punkt procentowy.

Jak widać na załączonym obrazku, dla kredytu o niższym oprocentowaniu (Wariant 2) rata jest o 250 zł mniejsza.

4. Utrudnienia w przyznawaniu kredytów

Wprowadzone w ostatnich latach obostrzenia w obliczaniu zdolności kredytowej, czyli słynne rekomendacje T oraz S, zaczynają działać. Wiele młodych małżeństw nie ma szans na kredyt, bądź dostają kredyty na niskie kwoty. Rozwiązaniem dla nich jest wstrzymanie się z zakupem lub poszukiwania tańszych mieszkań.

Ponadto - wymóg posiadania 20% wkładu własnego jest dla wielu osób zaporowy. W przypadku mieszkania za 400 tys. stanowi to kwotę 80 tys. zł. Jeszcze kilka lat temu bez problemu można było dostać kredyt na ponad 100% wartości mieszkania, dzisiaj jest to niemożliwe.

Zaostrzona polityka kredytowa znacząco obniżyła popyt na mieszkania, gdyż większość kupujących posiłkuje się kredytem.

5. Brak kredytów walutowych

Problemy ze spłacalnością kredytów walutowych skłoniły banki do wycofania ich ze swojej oferty.

Kredyty w walutach obcych były znacznie niżej oprocentowane od kredytów złotowych, zatem raty takich kredytów znacznie niższe.

6. Duża podaż mieszkań

Podczas boomu budowlanego w latach 2006-2009 deweloperzy wybudowali mnóstwo mieszkań, które wciąż czekają na nabywców. By znaleźć klientów deweloperzy muszą obniżać ceny. W przeciwnym wypadku, nie będą w stanie finansować nowych inwestycji, a nawet ciężko im będzie zachować płynność finansową.

Podsumowanie

Kumulacja powyższych czynników jest bardzo korzystna z punktu widzenia klientów. Nawet utrudnienia w przyznawaniu kredytów mogą cieszyć, gdyż wymuszają na kredytobiorcach bardziej racjonalne podejmowanie decyzji kredytowych.

Warto zatem jeszcze zaczekać z kupnem własnego mieszkania, kilka miesięcy cierpliwości zaowocuje nie tylko niższymi cenami, ale także sporymi oszczędnościami z racji obniżenia oprocentowania kredytów.