Krok 1: Wybierz rdzeń – szeroki indeks akcji

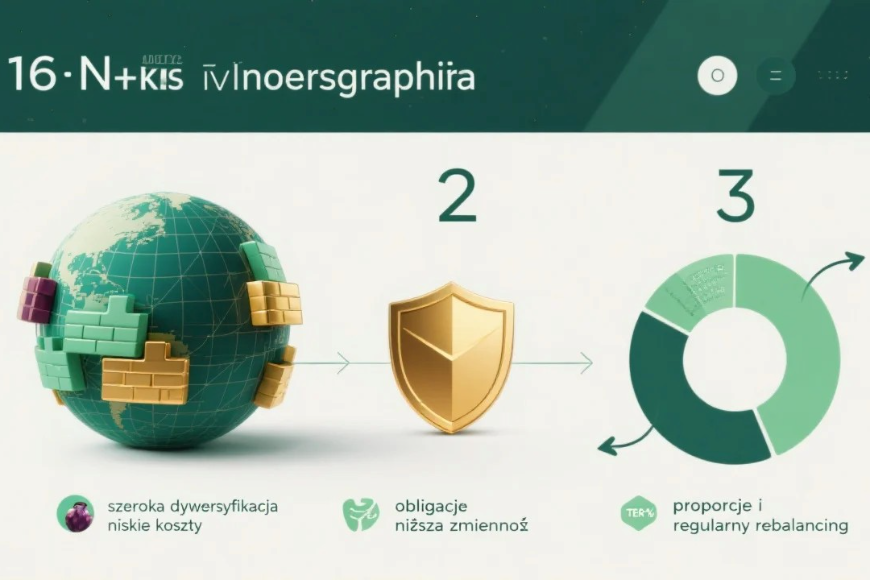

Na start wystarczy jeden, maksymalnie dwa ETF-y na globalny rynek akcji. Najprościej postawić na fundusz śledzący MSCI ACWI lub FTSE All-World, ewentualnie połączenie rynków rozwiniętych (MSCI World) i rynków wschodzących (MSCI EM) w proporcji 80/20. Dzięki temu kupujesz setki, a nawet tysiące spółek z całego świata za jednym kliknięciem. To dywersyfikacja, która działa nawet wtedy, kiedy Ty śpisz.

Ważne są koszty. Opłata roczna TER to cichy zjadacz zysków. Według danych BlackRock, rdzeniowe ETF-y akcyjne w Europie często mieszczą się w przedziale 0,07–0,20% rocznie, a najtańsze szerokie fundusze w USA schodzą nawet do 0,03%. Różnica między 0,20% a 1,50% rocznie przez 20 lat to przepaść – i to nie taka, nad którą przeskoczysz sprintem.

Pro tip na początek: sprawdź, czy ETF jest replikowany fizycznie (kupuje realne akcje) czy syntetycznie (kontrakty swap). Dla początkujących zwykle łatwiej spać z fizycznymi, choć obie metody mają sens przy renomowanych dostawcach.

Krok 2: Dodaj stabilizator – obligacje i gotówka

Akcje to radość i rollercoaster. Obligacje to pas bezpieczeństwa w Twoich finansach. W prostym portfelu możesz użyć jednego globalnego ETF-u obligacyjnego hedgowanego do PLN lub EUR (jeśli inwestujesz w tej walucie), ewentualnie mieszaniny obligacji skarbowych i inflacyjnych. Udział? Klasyczna reguła mówi: im krótszy horyzont i mniejsza tolerancja na wahania, tym więcej obligacji. Dla wielu początkujących rozsądne widełki to 20–40% portfela w dług.

W danych też to widać. Historycznie dodanie obligacji obniżało zmienność portfela mieszanych aktywów, poprawiając tzw. wskaźnik Sharpe’a. W ujęciu długoterminowym portfel 60/40 (akcje/obligacje) wielokrotnie przechodził recesje łagodniej niż 100% akcji, a po trudnych okresach szybciej wracał do równowagi. Nie chodzi o magię, tylko o korelacje – kiedy akcje spadają, dług często amortyzuje ciosy.

Do tego dorzuć „bufor bezpieczeństwa”: 3–6 miesięcy wydatków w gotówce lub na bardzo płynnej lokacie. To nie inwestycja, to spadochron. I jak każdy spadochron – chcesz, żeby po prostu działał.

Krok 3: Ustal zasady gry i trzymaj się planu

Portfel to nie tamagotchi, nie wymaga karmienia co godzinę. Najważniejsze to spisać zasady i je realizować. Ustal docelowe proporcje, np. 70% globalne akcje, 30% globalne obligacje. Potem raz lub dwa razy w roku przeprowadź rebalancing, czyli przywróć te proporcje, sprzedając tego, czego urosło za dużo, i dokupując tego, czego ubyło. Brzmi przewrotnie? To dokładnie odwrotność polowania na „gorące tematy”.

Statystyka na drogę: według BlackRock globalne aktywa w ETF-ach przekroczyły 10 bilionów dolarów już w 2023 roku, a napływy były rekordowo wysokie w segmentach tanich funduszy rdzeniowych. Świat poszedł w stronę prostoty i skali – i nie bez powodu.

A co z „dreszczykiem emocji”? Mała dygresja kasynowa

Inwestowanie to nie hazard, ale mózg lubi emocje. Wypłacalne kasyna internetowe mają zawsze przewagę nad graczem – tzw. „house edge” – statystycznie dom wygrywa. Na rynku przewaga jest po stronie cierpliwego inwestora trzymającego szeroki, tani koszyk aktywów i konsekwentnie dokładającego kapitał. Jeśli potrzebujesz „odrobiny zabawy”, wydziel mikro-kieszonkę, powiedzmy 5–10% portfela, na spekulacyjne pomysły. Reszta niech pracuje nudno i skutecznie. Emocje trzymaj przy blackjacku, strategię – w ETF-ach.

Jakie ETF-y wybrać w praktyce?

Szukaj prostoty w nazwie i prospekcie. ETF-y „core” na MSCI World, FTSE All-World czy MSCI ACWI to trzon. Do obligacji – global aggregate hedged lub lokalne skarbówki o średnim terminie zapadalności. Dla chętnych: mała domieszka rynków wschodzących albo factor ETF (np. quality) na 10–20% części akcyjnej. I koniec udziwnień. Pamiętaj, że każdy dodatkowy składnik to więcej kliknięć przy rebalansie i większa szansa na błąd.

Zwracaj uwagę na wielkość funduszu (AUM) i płynność. Większy AUM i wyższe obroty to zwykle mniejsze spready. Dla świętego spokoju sprawdź też tracking difference – realne odchylenie od indeksu bywa ważniejsze niż sama deklarowana opłata TER.

Podsumowanie: prosto, tanio, globalnie

Trzy kroki, całkiem serio. Rdzeń z globalnych akcji, stabilizator z obligacji, zasady gry z rebalancingiem. Do tego niskie koszty, cierpliwość i dystans do szumu. Według SPIVA większość aktywnych funduszy długoterminowo przegrywa z indeksami, a dane z rynku ETF pokazują, że inwestorzy na całym świecie głosują portfelem za prostotą. Ty też możesz. Zacznij mało, działaj regularnie, nie daj się emocjom. A jeśli kiedyś zapytasz, czy to nie za nudne – przypomnij sobie, że w finansach „nudne” częściej wygrywa. I to jest najlepszy plot twist.

Uwaga, tekst zawiera link prowadzący do hazardu. Pamiętaj, że gry hazardowe związane są z ryzykiem. Zauważyłeś u siebie objawy uzależnienia – skontaktuj się z instytucjami oferującymi pomoc w wyjściu z nałogu hazardowego. Gra w kasyno internetowym i u bukmachera jest wyłącznie dla osób pełnoletnich od 18 lat. Graj rozważnie i odpowiedzialnie.

Artykuł jest skierowany do czytelników z po za Polski.