Krok 1. Sprawdź, ile możesz zyskać

Na nieruchomościach można zarobić dwojako. Na wzroście ich wartości oraz na najmie.

Dochody z najmu można oszacować, przeglądając oferty w serwisach ogłoszeniowych. Naturalnie stawki będą się zmieniać w kolejnych latach. Ceny wynajmu zależą w głównej mierze od:

- inflacji,

- wzrostu PKB,

- poziomu nasycenia rynku.

O ile kwestie takie jak poziom inflacji i wzrost PKB są oczywiste, to poziom nasycenia rynku wymaga komentarza.

Szacując możliwość wzrostu stawek najmu, należy uwzględnić nie tylko popyt i podaż nieruchomości w Polsce, ale przede wszystkim wahania popytu w okolicy, w której zbudowane będzie mieszkanie.

Przyszłe inwestycje infrastrukturalne, bliskość uczelni wyższych, przesądzają o atrakcyjności mieszkania oraz dają nadzieje na solidny wzrost jego wartości w przyszłości.

Krok 2. Sprawdź, ile będzie Cię kosztowało kupno

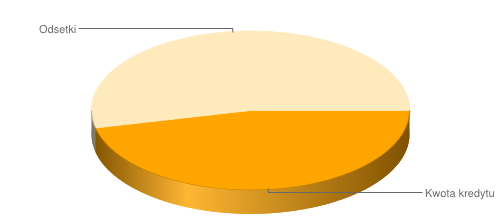

Wiele osób zapomina, że cena mieszkania to nie jedyny koszt związany z jego zakupem. Równie ważna jest cena samego kredytu, bowiem wysokość odsetek może przekroczyć wartość mieszkania!

Wiele osób jest zaskoczona, że rozkład kosztów przy typowym kredycie mieszkaniowym wygląda tak:

Wybór taniego kredytu może zatem przesądzić o opłacalności inwestycji.

Koszt kredytu zależy od szeregu czynników, które wynikają w dużej mierze od poziomu ryzyka, jakie ponosi bank. Jeśli posiadasz duży wkład własny oraz nie dasz się nabrać reklamom, możesz sporo oszczędzić. Wybór kredytu może zatem przesądzić o opłacalności całej inwestycji.

Poza kosztami samej pożyczki, trzeba także uwzględnić opłaty powiązane, czyli:

- opłaty notarialne,

- wynagrodzenie pośrednika,

- podatki.

Uwaga! Opłaty dodatkowe mogą przekroczyć 20 tys. zł.

To jeszcze nie wszystko. Mieszkanie na wynajem trzeba przecież urządzić i wyposażyć. Koszty to kolejne kilkadziesiąt tys. zł.

Krok 3. Uwzględnij koszt utrzymania nieruchomości

Kupno i wyposażenie to nie koniec kosztów. Co miesiąc będzie trzeba płacić czynsz, rachunki, a od zysków z wynajmu należy odprowadzać podatek. Niezbędne jest także ubezpieczenie nieruchomości.

To nie jedyne koszty. Trzeba przygotować się na okresowe naprawy i remonty, których nie da się uniknąć – niestety.

Krok 4. Uwzględnij swój czas

O opłacalności inwestycji decyduje nie tylko sam zysk, ale zysk w stosunku do poniesionego wysiłku.

Proces zakupu mieszkania trwa ponad pół roku. Czas ten obejmuje okres od rozpoczęcia poszukiwań do chwili zawarcia umowy. W czasie tego okresu czeka Cię odwiedzanie wielu mieszkań, a także wizyty w licznych bankach i urzędach.

Następnie remont, urządzanie oraz poszukiwanie lokatorów.

Oczywiście - w kolejnych latach inwestycja będzie wymagała znacznie mniej uwagi, ale wciąż trzeba będzie się nią zajmować. Musisz koniecznie uwzględnić te czynniki w obliczaniu opłacalności inwestycji, gdyż to także Twój koszt.

Krok 5. Przygotuj się na nieprzyjemne niespodzianki

Nieruchomości to długoterminowe inwestycje. Na przestrzeni kilkudziesięciu lat wiele może się zdarzyć. Począwszy od problemów z niepokornymi lokatorami, a na spadku wartości mieszkania kończąc.

Może się też zdarzyć, że stawki najmu spadną. Przykładowo budowa nowego osiedla w okolicy wpłynie na zwiększoną podaż mieszkań, co wymusi obniżkę kosztów wynajmu.

Krok 6. Uwzględnij wzrost cen

Choć koszty inwestycji są znacznie większe, niż można by początkowo sądzić, a zyski zdają się być mizerne w stosunku do poniesionych nakładów, to nie zniechęcaj się! Na minus możesz wyjść tylko w pierwszych latach inwestycji.

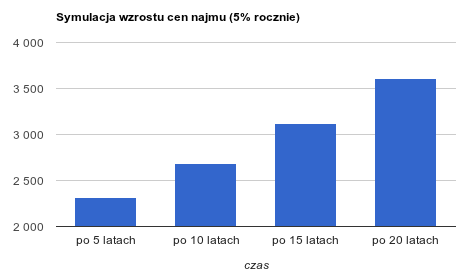

Nie można zapominać, że na przestrzeni lat można spodziewać się wzrostu wartości mieszkania oraz wzrostu cen wynajmu. Oto jak będą zmieniały się stawki najmu zakładające jego 3% wzrost (powyżej inflacji) w skali rok do roku.

Na potrzeby analizy zakładamy wyjściową cenę najmu 2000 zł. Po 5 latach byłoby to już 2318 zł, a po 20 latach to aż 3612 zł (oczywiście z uwzględnieniem inflacji).

Krok 7. Uwzględnij inflację

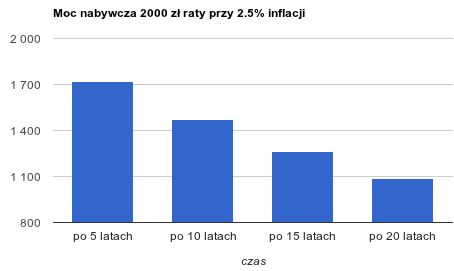

Nie zapominaj, że w tym przypadku inflacja jest na Twoją korzyść. W jej wyniku realny koszt raty, jaką płacisz, będzie spadać w kolejnych latach. Oto wykres przedstawiający spadek realnego kosztu raty kredytu. Zakładamy tutaj, że średnioroczna inflacja wyniesie 2.5%

Po 5 latach rata kredytu w wysokości 2000 zł, z powodu inflacji, będzie takim samym obciążeniem jak 1717 zł obecnie, a po 20 latach jej moc nabywcza spadnie do niecałych 1100 zł.

Zatem po 20 latach różnica między zyskiem z najmu, a realnym kosztem miesięcznym kredytu spadnie do 3612 zł – 1087 zł = 2525 zł.

Wprawdzie są to tylko szacunki, rzeczywistość może być inna - na korzyść, jak i na Twoją niekorzyść.

Wbrew temu, co się powszechnie sądzi, inwestycje w nieruchomości nie są łatwym zadaniem. Ogrom czynników, jakie należy uwzględnić, oraz kwoty, jakie trzeba zainwestować, sprawiają, że ta decyzja musi być solidnie przemyślana.

Nieruchomości nie nadają się na inwestycje krótkoterminowe. W krótkim terminie niemal na pewno stracisz, jeżeli jednak wykażesz się wystarczającą cierpliwością, zyski mogą być wysokie oraz bardzo stabilne.