Inwestor, który pilnie wypatruje na wykresach jakichkolwiek zasad, czy reguł w stochastycznej łamigłówce cen, dążąc do zdobycia przewagi nad innymi inwestorami, nie widzi na wykresach tego, co jest bardzo istotne z punktu widzenia mechanizmów rządzących rynkami finansowymi.

„Żeby coś zobaczyć nie wystarczy patrzeć, należy to widzieć i zrozumieć, to na co się patrzy”

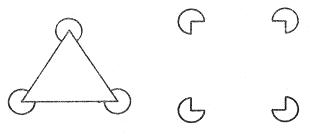

Sposób w jaki postrzegamy rynek, wpływać będzie na adekwatność rozumienia mechanizmów, które nim rządzą. Otaczająca nas rzeczywistość to system relacji i przepływ informacji, pomiędzy podmiotami w otwartym dynamicznym układzie. Proces postrzegania jakiejkolwiek informacji ogólnie dostępnej zawiera się w fakcie jej rejestracji i percepcji odbioru. To, jak one są odbierane świadczy tylko o wrażliwości odbiorcy i jego zdolności do jej transformacji. Stopień odbioru jest kwestią indywidualnych i subiektywnych preferencji każdego człowieka. Jest wynikiem doświadczenia i wiedzy w danym zakresie tej informacji. Istotność informacji polega na przydatności wykorzystania jej w praktyce; pod warunkiem, że się wie, jak ją wykorzystać. Najbardziej interesującym w procesie postrzegania jest proces widzenia obrazów statycznych (grafiki – wykresów notowań giełdowych), bądź ruchomych obrazów (filmów). To, jak są odbierane te obrazy przez obserwatora rynku, świadczyć będzie o tym, co jest dla niego ważne w tym obrazie. Jakie elementy tych obrazów są dla niego najistotniejsze. Doprowadza to, do stwarzania iluzji w procesie widzenia, która polega na widzeniu wybiórczym, selektywnym. To, co jest istotne, jest dla nas widoczne, a proces niewidzenia dotyczy tych elementów, które są nieistotne dla naszej świadomości, ponieważ nie umiemy ich przetwarzać i wykorzystać. Gdy przyglądamy się któryś z kolei raz temu samemu obrazowi czy filmowi, dochodzimy do wniosku, że mamy zupełnie inny odbiór tego samego obrazu. Im więcej przyglądamy się, tym więcej szczegółów odkrywamy i tym bardziej obraz jako całość jest dla nas zrozumiały. Proces widzenia, to zjawisko wydawałoby się czysto biologiczne, ale ma też swoją własną, nie rozszyfrowaną psychologię, która wpływa na interpretację zjawisk wzrokowych. We wszelkich tych zjawiskach próba wyjaśnienia funkcji zmysłu wzroku i tego, co ten zmysł rejestruje nie można ograniczyć tylko do biofizycznych aspektów jego natury. Dotyczy to zagadnień ogólnie postrzeganych, jako widzialne. Człowiek to, co postrzega, ogranicza w swojej świadomości i widzi to, co chce widzieć. Gdy patrzymy na cokolwiek, wrażenia nasze zależą od naszych dotychczasowych doświadczeń, innymi słowy od tego, czego oczekujemy, iż ujrzymy.[1] Jest to ogólna odpowiedź na pytanie, jak tworzone są oczekiwania w podejmowaniu decyzji inwestycyjnych na podstawie informacji ogólnie dostępnej w procesie postrzegania istotności informacji Ale tworzenie oczekiwań inwestycyjnych należy również upatrywać w ścisłym związku emocjonalnym, które wiążą się z zaangażowaniem w działaniu na zasadzie schematu kupna-sprzedaży. Schemat ten jest okresem działania od wydarzenia do wydarzenia, ale błędem byłoby sądzić, że dokonuje się transakcji kupna, tylko po to, żeby dokonać transakcji sprzedaży ze stratą. Po prostu nie jest to w naturze ludzkich dążeń, chyba, że jest się filantropem z wyboru. Dlatego wydaje się, że pomiędzy różnymi przeciwstawnymi transakcjami kupna i sprzedaży, przebiega równoległy i ciągły proces obserwacji, badania i oceny otoczenia, który wpływa na rodzaj podjętej decyzji. Poniżej przedstawiono szereg obrazów, które w najprostszej formie pokazują, jak przebiegają procesy widzenia, kojarzenia faktów i tworzenia obrazów hipotetycznych. Zrozumienie działania mechanizmów ich konstrukcji, spowoduje, że każdy następny obraz, który później zobaczymy, będziemy widzieć inaczej, niż on wygląda w rzeczywistości. Ponieważ nasz umysł będzie już przygotowany na niespodzianki.

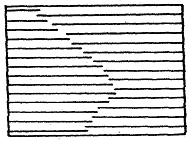

Rysunek 1 Przykład obrazów realnych, które tworzą obrazy nierealne z krzywiznami

Źródło1 Z. Królicki, Widzenie kształtów niewidzialnych, Stowarzyszenie Radiestezyjne, Warszawa 1991, str. 37

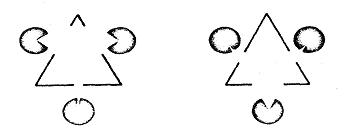

Rysunek 2 Przykład obrazów realnych, które tworzą linearne nierealne obrazy

Źródło 2 ibidem

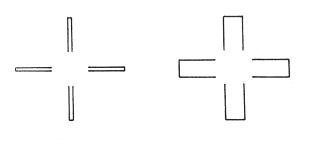

Rysunek 3 Przykład obrazów, które tworzą omamy wzrokowe

Źródło 3 ibidem

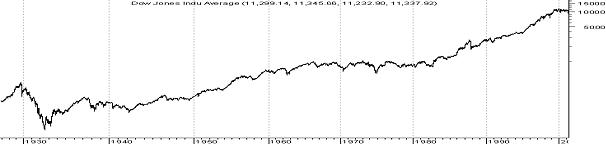

W świetle przeprowadzonego wywodu należy podkreślić, że przedstawione powyżej rysunki i poniższe wykresy są tylko malutką częścią większego zakresu wiedzy na ten temat. Istotne w mechanizmie postrzegania obrazów jest subiektywny cyt.“punkt widzenia, który zależy od punktu siedzenia”, koniec cyt.[2] Słowa te wypowiedział Lech Wałęsa, po objęciu stanowiska prezydenta Polski. Twierdzenie to obrazowo przedstawia subiektywizm naszych obserwacji i sposoby odbioru informacji. Faktem jest, że prawie nikt nie jest w stanie rozpoznać nawet najbardziej znajomej twarzy, jeśli się ją pokaże w pionie, ale do góry nogami[3]. Właściwość ta wpływa na jedną z form akceptacji w procesie patrzenia na wykresy notowań. Inwestorzy mają różne preferencje, które można w prosty sposób podzielić na preferowaniu rynku byka lub rynku niedźwiedzia. Jednak przy inwersji notowań rynek byka można zamienić na rynek niedźwiedzia, a tenże na rynek byka. Wybór rynku notowań impulsowych lub korekcyjnych w inwersji jest istotny z punktu widzenia stopnia transformacji kształtów fluktuacji cenowych ukształtowanych przez dokonane transakcje giełdowe, przez ośrodek wzroku w mózgu. Ten sposób obserwacji rynku ma na celu najdogodniejszą formę zauważenia tych szczegółów, które nie były zauważalne w innej postaci. Przykładem zastosowań różnych form obserwacji w procesach widzenia wykresów notowań giełdowych, przedstawiono poniżej cztery wykresy. Są to notowania indeksu Dow Jones z lat 1925-2001 r. oraz spółki Stgroup S.A. notowanej na Giełdzie Papierów Wartościowych w Warszawie w latach 1999-2001 r. Tym, co łączy wykresy 1 i 2, to na pewno decyzje inwestycyjne inwestorów, którzy dokonali transakcji kupna-sprzedaży, jak również dokonali historycznego utrwalenia wyceny wartości i fluktuacji cenowych. Wykresy te nie przypadkowo zostały zaprezentowane z pośród tysięcy notowań. Dla wprawnego obserwatora, obrazy te łączy nie tylko w/w relacja.

Wykres 1 Fluktuacje i formacje cenowe indeksu Dow Jones w latach 1925-2001

Źródło 4 Opracowanie własne

Wykres 2 Fluktuacje i formacje cenowe spółki Stgroup S.A. w latach 1999-2001

Źródło 5 Opracowanie własne

Zasygnalizowany powyżej problem relacji w odniesieniu do postrzegania obrazów, pozwala ujawnić ciekawy dowód potwierdzający zasadność na powtarzalność sekwencji ruchu w zachowaniach inwestorów w kształtowaniu fluktuacji i formacji cenowych. Tym, co łączy poniższe dwa wykresy 3 i 4 jest analogia i podobieństwo graficzne w inwersji notowań oraz elementy zaznaczone ramką, które zgodnie z opinią wielu inwestorów nie powinny się w ogóle powtórzyć. Z matematycznego punktu widzenia mamy w tym przykładzie do czynienia ze zjawiskiem fraktali. Richard W. Arms[4], podkreśla, że cyt. ”każdy wykres jest niepowtarzalny i nie istnieją dokładnie takie same notowania dwóch instrumentów. Czasem mogą wydawać się bardzo podobne, zwłaszcza jeśli są to firmy z tej samej branży i analizuje się je w tym samym okresie, ale ich zachowania dzieli mimo wszystko wiele różnic. Nawet średnie ogólno rynkowe, które wygładzają i obejmują ruchy akcji wielu różnych spółek, nie powtarzają w dokładny sposób schematów swoich zachowań. Rynek jest tworem bardzo złożonym. W rezultacie indywidualnych decyzji milionów jego uczestników jest on pchany z różną siłą w różnych kierunkach. Niektórzy z nich działają logicznie, inni zaś emocjonalnie, a wpływ każdego z nich jest proporcjonalny do ilości inwestowanych przezeń pieniędzy. Znalezienie podobieństw, które pomogą zarabiać pieniądze na rynku jest możliwe, ponieważ emocjonalne reakcje ludzi powtarzają się, pomimo nieskończonej liczby fundamentalnych czynników, które mogą oddziaływać na zachowania akcji.” koniec cyt. Poniższe wykresy mogą świadczyć, że nie wszystkie przytoczone argumenty muszą być spełnione, aby występował schemat samo-podobieństw.

Wykres 3 Fluktuacje i formacje cenowe indeksu Dow Jones w latach 1925-2001

Źródło 6 Opracowanie własne

Wykres 4 Fluktuacje i formacje cenowe spółki Stgroup S.A. w latach 1999-2001 (inwersja notowań)

Źródło 7 Opracowanie własne

Wnioski. Ten rodzaj faktów, które zostały przytoczone są w opinii autora informacjami niebezpiecznymi dla funkcjonowania rynków finansowych i ich uczestników. Jest to jeden z wielu przykładów stanowiący „czubek góry lodowej” i prawdy o mechanizmach rynków finansowych, które w opinii autora nie były nigdy publikowane. Te opracowanie tylko sygnalizuje tą problematykę. Opinia większości zawsze jest odwrotna do rzeczywistości. Ilekroć te dwa wykresy są prezentowane różnym inwestorom, nie wierzą oni w to, co widzą, twierdząc, że to jakaś mistyfikacja. Stają się bezradni wobec faktów i długo nie potrafią dojść do siebie po szoku wzrokowym, jaki doznali, a ich dotychczasowa wiedza o rynkach finansowych staje się „malutka”. Natomiast jeśli te same wykresy są prezentowane ludziom, którzy nie mają do czynienia z rynkami finansowymi w ogóle nie widzą w tych wykresach żadnych samo-podobieństw. Dlatego można sądzić, że różne sposoby obserwacji dokonywane przez ludzi o różnych zainteresowaniach i poglądach powoduje, że zmienia się istotność informacji, która do nich dociera, bowiem jest ona zależna od ich wiedzy i doświadczeń. Jednak wykresy te mimo wszystko są podobne. Mają wspólne elementy i można założyć, że istnieje w psychice ludzkiej zaszyfrowany kod schematów, polegający na dążeniu do takich samych zachowań w kształtowaniu formacji cenowych bez względu na czas. Bo jak wytłumaczyć fakt, że oba wykresy dotyczą dwóch różnych rynków: spadkowego i wzrostowego. Wiadomym jest, że korekta ma tendencję do tworzenia schematu dwóch fal spadkowych i jednej wzrostowej, a impuls ma tendencję do tworzenia trzech fal wzrostowych i dwóch spadkowych. Są to fundamentalne reguły teorii Elliotta. Jeśli istnieją takie przypadki jednorodnych zachowań, to można domyślać się, że istnieje jakichś mechanizm, który tworzy te schematy. W rzeczywistości jest taki mechanizm, który to powoduje, lecz zakres wiedzy o nim wykracza poza ramy tego opracowania i stanowiłby rewolucję w sposobie obserwacji rynków finansowych. Szczegółowe wytłumaczenie zjawisk, które tłumaczą istotę tego fenomenu nie znajdzie się w żadnej publikacji dostępnej na rynku wydawniczym. Jedynie zjawiska fraktalne i teoria chaosu pobieżnie tłumaczy te fakty, bowiem specyficzna wiedza od dawna była limitowanym dobrem, a pierwszymi, którzy to odkryli, są ci, którzy mieli wpływ na masy ludzkie. Niewiedza w dużej mierze jest jednym z mechanizmów warunkujących nierówną alokację zasobów w społeczeństwie.

Po dziesięciu latach od tej publikacji, DOW JONES dokonał korekty związanej z kryzysem z września 2008r. Dziesięć lat temu wykres STgroup sugerował taką korektę na DOW JONES. Jaka będzie przyszłość? Bardzo burzliwa dla rynków finansowych.

-----------------------------------------------------------

[1] Uważa się, że jakość procesu postrzegania jest wynikiem tworzenia obrazów hipotetycznych, które tworzy mózg w celu zaspokojenia procesu poznawczego. Wystarczy zaznaczyć na płaszczyźnie trzy nieleżące na jednej linii prostej punkty, aby nasz umysł skonstruował zarys potencjalnego trójkąta. Według tego schematu ośrodek wzroku znajdujący się w mózgu ma zdolność odtwarzania całości linii prostych z kilku fragmentów znajdujących się na płaszczyźnie. Ośrodek ten po szczegółowej analizie widocznych fragmentów linii prostych, potrafi przedłużyć dalszy ich hipotetyczny przebieg, tworząc tzw. figury subiektywne. Mało tego, mózg nasz może z łatwością tworzyć nie tylko proste konstrukcje linearne, ale i dowolne krzywe. Potrafi też w przypadku rejestracji jakiegoś niepełnego obrazu, dokończyć jego konstrukcję. Jednak patrząc na ten sam obraz, każdy będzie go inaczej uzupełniał. Proces widzenia daje nam jeszcze inną ciekawą właściwość odbierania informacji. Są to omamy wzrokowe. Polegają one na rejestracji przez zmysł wzroku rzeczy niewidzialnych i przetwarzaniu ich przez mózg w rzeczy widzialne. Rzeczy widzialne, ale nierealne, są tak samo sugestywne, jak rzeczy niewidzialne, których realność jest faktem. Zjawisko postrzegania jest na tyle złożonym procesem, że do dzisiaj nie ma odpowiedzi, czy proces ten dowodzi o doskonałości ośrodka wzroku w mózgu, czy o jego niedoskonałości. Jedno jest pewne, mechanizm ten warunkuje istnienie kontaktu, pomiędzy naszą świadomością, a otoczeniem. Różnice w odbiorze informacji decydują o interpretacji obserwowanych zjawisk, a poziom odbioru stanowi o wielkości doświadczeń i poziomie świadomości każdego człowieka. Można założyć, że oczekiwania, to związek pomiędzy sposobem odbioru informacji mający charakter osobniczy z ewoluującym procesem uczenia się. W miarę doświadczeń rośnie poziom naszych doznań i wrażliwość na informacje, które nas interesują. Z czasem podnoszą się nasze kwalifikacje, rozszerza się horyzont poglądów, stajemy się bardziej świadomi naszej rzeczywistości, jaka nas otacza.

[2] J. Tadion, Rozszyfrować rynek, WigPress Warszawa 2000, op. cit. Słowa te wypowiedział Lech Wałęsa, po objęciu stanowiska prezydenta Polski, s. 106

[3] ibidem, op. cit. F. O`brien, Myles Away from Dublin, Granada, London 1985, s. 106

[4]R. Arms, Znaczenie wolumenu, WigPres Warszawa 1996, s. 157